JPMorgan: Биткоин-Ралли Подпитывается Спекулянтами, а Не Переходом от Золота

Аналитики JPMorgan в своем отчете, опубликованном The Block, утверждают, что недавний рост биткоина обусловлен не переходом от золота, а спекулятивными инвестициями.

Розничные и спекулятивные институциональные инвесторы одновременно покупают фьючерсы на золото и биткоин, что, по мнению экспертов, является основной движущей силой ралли.

С начала января спотовые биткоин-ETF зафиксировали значительный приток средств, в то время как ETF на золото переживают спад. Однако, JPMorgan не считает это свидетельством перехода инвесторов от традиционных активов к криптовалюте.

«Спекулятивные институциональные инвесторы, такие как хедж-фонды и CTA, вероятно, также подпитывают ралли, покупая фьючерсы на золото и биткоин с февраля, возможно, даже в большей степени, чем розничные участники рынка», - отмечают аналитики.

Фьючерсные индикаторы JPMorgan показывают резкое увеличение позиций с февраля: биткоин зафиксировал приток $7 млрд, а золото - $30 млрд.

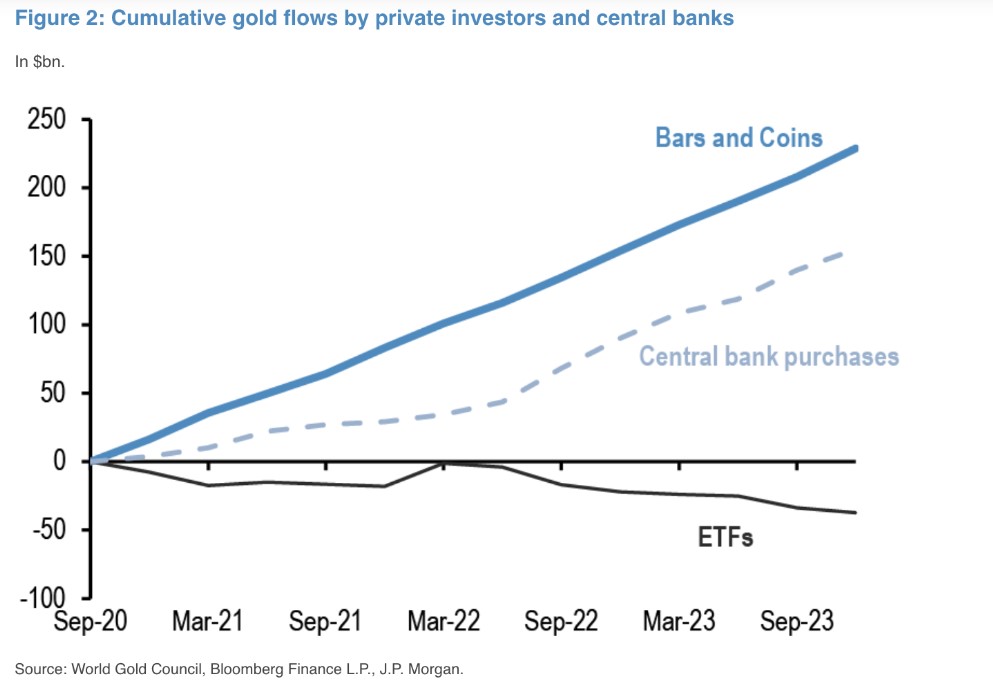

Аналитики подчеркивают, что отток из золотых ETF не является новым явлением и не связан с запуском биткоин-фондов. Эта тенденция наблюдается уже в течение последних четырех лет после пандемии коронавируса.

«Отток не отражает неприязнь к золоту со стороны частных инвесторов, а скорее является переходом от ETF на золото к физическим слиткам и монетам», - утверждают в JPMorgan.

Что касается биткоин-ETF, исследователи обратили внимание на ротационный перенос капитала с криптобирж на традиционные торговые платформы. С января совокупный отток биткоина с CEX составил около $7 млрд.

«Другими словами, более вероятно, что чистый приток розничных инвесторов в недавно созданные ETF будет ближе к $2 млрд, а не к $9 млрд», - говорится в отчете.

JPMorgan также критикует MicroStrategy за покупку биткоинов с использованием заемных средств. По мнению аналитиков, это добавляет рычагов воздействия и пены к текущему ралли криптовалют и повышает риск более серьезного сокращения доли заемных средств в случае потенциального спада в будущем.

«Покупки MicroStrategy биткоина, финансируемые за счет долга, добавляют рычагов воздействия и пены к текущему ралли криптовалют и повышают риск более серьезного сокращения доли заемных средств в случае потенциального спада в будущем», - подытожили в JPMorgan.