JPMorgan: Rajd Bitcoina jest napędzany przez spekulantów, a nie odejście od złota

Analitycy JPMorgan w raporcie opublikowanym przez The Block argumentują, że niedawny wzrost kursu Bitcoina nie wynika z przejścia od złota, ale z inwestycji spekulacyjnych.

Inwestorzy detaliczni i spekulacyjni instytucjonalni jednocześnie kupują kontrakty terminowe na złoto i Bitcoin, co zdaniem ekspertów jest głównym czynnikiem napędzającym wzrost.

Od początku stycznia fundusze ETF typu spot na Bitcoin odnotowały znaczny napływ, podczas gdy fundusze ETF na złoto odnotowały spadek. JPMorgan nie uważa tego jednak za dowód na odejście inwestorów od tradycyjnych aktywów na rzecz kryptowalut.

„Spekulacyjni inwestorzy instytucjonalni, tacy jak fundusze hedgingowe i CTA, również prawdopodobnie napędzają wzrost, kupując od lutego kontrakty terminowe na złoto i Bitcoin, być może nawet bardziej niż uczestnicy rynku detalicznego” – zauważyli analitycy.

Wskaźniki kontraktów terminowych JPMorgan pokazują gwałtowny wzrost pozycji od lutego, przy czym Bitcoin odnotował napływ 7 miliardów dolarów, a złoto 30 miliardów dolarów.

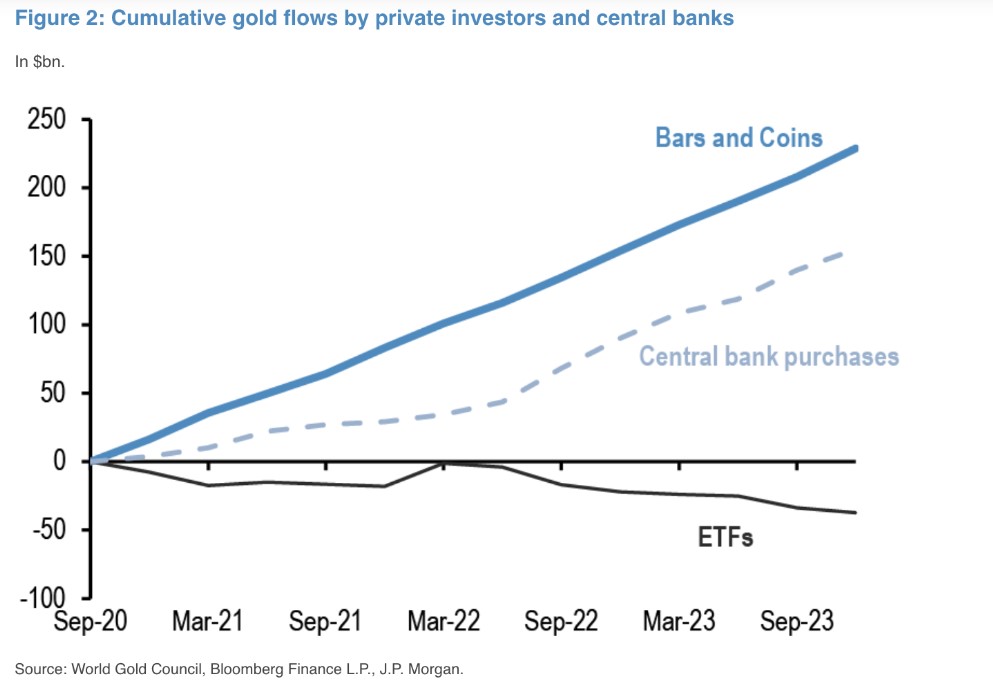

Analitycy podkreślają, że odpływ ze złotych ETF-ów nie jest zjawiskiem nowym i nie jest związany z uruchomieniem funduszy Bitcoin. Tendencję tę obserwujemy od czterech lat, odkąd pandemia koronowirusa.

„Odpływ nie odzwierciedla niechęci inwestorów detalicznych do złota, ale raczej przejście od złotych funduszy ETF na rzecz fizycznych sztabek i monet” – stwierdził JPMorgan.

Jeśli chodzi o fundusze ETF Bitcoin, badacze zaobserwowali rotacyjny transfer kapitału z giełd kryptowalut na tradycyjne platformy handlowe. Od stycznia skumulowany odpływ Bitcoina z CEX wyniósł około 7 miliardów dolarów.

„Innymi słowy, bardziej prawdopodobne jest, że napływ inwestorów detalicznych netto do nowo utworzonych funduszy ETF będzie bliższy 2 miliardom dolarów, a nie 9 miliardom dolarów” – czytamy w raporcie.

JPMorgan krytykuje także MicroStrategy za kupowanie Bitcoina za pożyczone środki. Analitycy twierdzą, że dodaje to dźwigni i piany obecnemu wzrostowi kryptowalut i zwiększa ryzyko głębszego delewarowania w przypadku potencjalnego pogorszenia koniunktury w przyszłości.

„Zakupy Bitcoinów finansowane długiem przez MicroStrategy dodają dźwigni i piany obecnemu wzrostowi kryptowalut oraz zwiększają ryzyko głębszego delewarowania w przypadku potencjalnego przyszłego pogorszenia koniunktury” – podsumował JPMorgan.